Pyramide des placements : la diversification idéale pour votre patrimoine ?

Démarrer la construction d'un patrimoine financier est une étape charnière pour tout investisseur. Encore faut-il savoir comment s'y prendre ! Tous les actifs ne sont pas à mettre au même niveau et il est important de comprendre quel degré de risque ils vont amener dans votre portefeuille. C'est là qu'entre en jeu la pyramide de l'épargne (ou pyramide des placements) : un outil théorique vous permettant d'orienter la construction et la gestion de votre patrimoine.

Dans cet article :

- La pyramide de l'épargne

- Comment diversifier son épargne ?

- La répartition d'épargne idéale selon votre profil

La pyramide de l'épargne

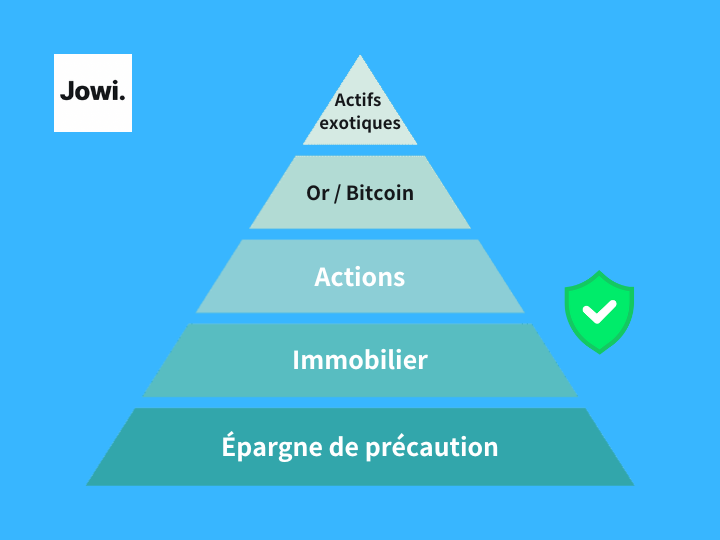

Pour illustrer un patrimoine, la pyramide est l'outil idéal ! Souvent associée à la classification graduelle de critères, comme la célébrissime pyramide de Maslow, elle nous permet ici de représenter les degrés d'importance pour l'allocation de votre épargne.

À la base de la pyramide des placements, vous trouverez l'élément le plus important, celui qui doit disparaître en dernier de votre patrimoine.

Au sommet, l'élément le moins important, celui que vous pouvez vous permettre d'obtenir une fois les éléments intermédiaires déjà en place dans votre portefeuille.

Voici à quoi elle ressemble :

Épargne de précaution : la base de l'épargne

L'épargne de précaution correspond aux sommes que vous devez absolument avoir de façon disponible : vous pouvez y accéder en quelques clics depuis votre application bancaire et les utiliser pour financer une dépense urgente.

Attention toutefois, quand on parle de dépense urgente, c'est dans le cadre d'un impératif financier imprévu, pouvant vous mettre dans une mauvaise situation, il ne s'agit en aucun cas d'une dépense de plaisir.

Généralement, l'épargne de précaution est conservée sur un placement très liquide avec un rendement faible, afin d'éviter son exposition au risque. Les placements idéaux pour répondre à ces critères sont les livrets réglementés : livret A, LDDS, LEP...

Concernant la somme à allouer à cette épargne de précaution, elle va grandement dépendre de votre situation familiale, de votre style de vie et des vos impératifs financiers mensuels (loyer, charges...).

Il est conseillé d'avoir entre 3 à 6 mois de salaire en épargne de précaution, toutefois il ne s'agit que d'un indicateur et vous pouvez tout à fait vous en sortir avec 2 mois de salaire maximum par exemple.

Immobilier : un élément indispensable du patrimoine

Une fois que vous avez constitué votre épargne de précaution pour faire face aux coups durs, il est temps de commencer à se construire un véritable patrimoine.

La première pierre de cet édifice, sans jeu de mots, est bien évidemment l'immobilier.

Avoir un ou des biens immobiliers dans votre portefeuille c'est la garantie d'avoir des actifs tangibles, résilients et dont la valeur évolue (quasiment) toujours à la hausse sur le long terme.

Notre conseil : investir dans l'immobilier physique d'abord avant de vous tourner vers de l'immobilier pierre papier comme les SCPI. Bien que plus liquide à la revente et plus rapide à acquérir, les SCPI ne vous permettent pas de bénéficier de la propriété tangible de l'investissement.

Le but de la tangibilité d'un bien immobilier c'est de pouvoir jouir du logement indépendamment de sa valeur. C'est à dire que même si les prix s'écroulent, vous pouvez profiter du bien et y habiter dedans, ce qui ne sera typiquement pas le cas d'une SCPI ou de tout autre titre financier.

Bourse et actions : pour construire sur le long terme

3ème bloc de la pyramide de l'épargne, les actions en bourse restent au coeur d'un portefeuille d'investissement solide et diversifié qui cherche tout de même un minimum de rendement.

Pour rappel, les actions cotées en bourse sont des parts d'entreprise disponibles à des prix distincts à tout investisseur ayant le capital disponible pour les obtenir.

Pour investir dans les actions, vous avez plusieurs possibilités : créer votre portefeuille sur un PEA (plan épargne en actions), sur un CTO (compte titres ordinaire) ou encore via un contrat d'assurance vie (unités de compte).

Votre choix se fera en fonction des avantages recherchés : le PEA et l'assurance vie seront idéals si vous cherchez à obtenir des avantages fiscaux.

La question de la simplification de la gestion se pose avec l'assurance vie : il est possible de choisir une gestion pilotée que vous maîtrisez ou à l'inverse une gestion sous mandat ou vous n'avez rien à faire. Ce choix va dépendre de vos objectifs, de vos connaissances, de votre tolérance au risque...

Le CTO quant à lui n'aura aucun avantage fiscal à vous proposer mais c'est un produit bien plus souple en termes de gestion que les deux précédents : vous pouvez y insérer tout titre d'entreprise, contrairement au PEA qui est bridé aux entreprises françaises et européennes ainsi qu'a quelques ETF.

Pour être de faire le bon choix, lisez notre article : Compte-titres ordinaire ou PEA ?

Or et Bitcoin : des actifs similaires résilients

En 4ème position de la pyramide du patrimoine, on trouve l'or et le Bitcoin, deux actifs à la particularité commune : ce sont des actifs de premier niveau, basés sur leur valeur intrinsèque sans aucun sous-jacent.

Précisons : les euros, les dollars ou tout autre monnaie FIAT (= monnaie de confiance) émise par un État repose historiquement sur un sous-jacent. Bien souvent ce sous jacent était l'or : on émettait du dollar en fonction de réserves d'or détenus par la banque centrale d'un pays.

Depuis 1971 ce n'est plus le cas aux États-Unis, mais l'or reste un actif de réserve mondial, échangé par toutes les banques centrales du monde ! Le métal précieux est utilisé depuis 5000 ans par les hommes pour échanger de la valeur, avec en prime, une appréciation importante de son cours à chaque crise économique...

En somme, investir dans l'or est un investissement indispensable pour votre portefeuille si vous voulez vous prémunir d'une chute des marchés durant les crises.

Et pourquoi Bitcoin dans la pyramide de l'épargne ? Tout simplement parce que Bitcoin possède des propriétés similaires en tout point à l'or :

- Il n'appartient à personne (créateur inconnu et disparu)

- Il est décentralisé (personne ne gère l'émission et l'offre disponible)

- Il repose sur une preuve de travail (une dépense énergétique doit être fournie pour assurer sa production)

De plus, durant les périodes économiques difficiles, il fait de plus en plus office d'actif vers lequel les investisseurs se tournent, notamment l'approbation des ETF Bitcoin aux États-Unis.

Actifs exotiques : pour diversifier le plus possible son épargne

Dernière composante de votre pyramide du patrimoine : les actifs dit "exotiques".

Quand on parle d'actifs exotiques, on parle d'actifs sans véritable rendement intrinsèque : ce dernier varie énormément d'une année à l'autre et est influencé par des facteurs difficilement prévisible si vous n'êtes pas un expert du marché.

Entendons-nous : beaucoup de professionnels gagnent de l'argent avec ces investissements, seulement voilà, ce sont des professionnels avec un accès à l'information et à certains produits bien avant la majorité de la population.

Ces actifs exotiques se trouvent dans différents marchés :

- L'horlogerie

- Les vins et spiritueux

- Les voitures de collection

- L'investissement forestier

- Les cryptomonnaies

- Les produits dérivés et structurés

Ils constituent des placements considérés comme risqués : vous n'êtes pas certain de récupérer la somme initialement investie.

Pour lisser le risque (réduire son impact sur votre portefeuille), il convient d'inclure ces investissements exotiques dans vos objectifs financier de long terme : si vous êtes convaincu de leurs appréciations sur le marché, malgré la volatilité, vous pourrez profiter d'un rendement intéressant.

Pour ce type de placement, vous ne devriez pas allouer une part trop importante de votre portefeuille, on recommande généralement 5% maximum.

Comment diversifier son épargne ?

Maintenant que vous avez en tête la fameuse pyramide de l'épargne, vous avez compris à quel point avoir un portefeuille diversifié avec une allocation d'actifs variée est important !

C'est la première clé de la diversification de l'épargne : vous devez avoir un nombre minimum de titres et de placements financiers différents pour réduire l'exposition au risque.

Seulement, acheter 50 actions en bourse différentes ne fera pas de votre portefeuille le plus résilient possible face aux secousses économiques.

Pour diversifier efficacement, vous pouvez utiliser plusieurs techniques.

Diversification par classe d'actif

La première vous l'avez probablement déjà deviné, c'est la diversification par classe d'actif. C'est l'essence même de la pyramide des placements : répartir son épargne sur des classes totalement différentes n'ayant pas la même exposition au risque, le même rendement potentiel ni même le même fonctionnement.

On ne va pas s'y attarder et passer directement aux autres diversification d'épargne possible.

Diversification par secteur d'activité

La deuxième diversification envisageable est celle par secteur d'activité.

Si ce n'est pas la première diversification d'actif à laquelle on pense, elle n'en reste pas moins un facteur important à prendre en compte dans une stratégie de diversification.

Pour quelles raisons ?

Certains secteurs sont particulièrement sensibles aux cycles économiques et variations économiques, là ou d’autres résistent bien en période de crise.

Exemple simple : énormément de secteurs, comme l'industrie, sont corrélés au cycle économique classique, quand tout va bien ils se portent bien.

À l'inverse, des entreprises issues du secteur de la santé ont une tendance à surperformer le reste du marché en période de crise.

Il suffit de se rappeler de la crise que nous avons connue en 2020-2021 durant les différents confinements : les entreprises issues du secteur industriel étaient à l'arrêt, celles de la santé ont explosé.

En détenant à la fois des entreprises qui performent dans les bonnes périodes et dans les périodes compliquées, vous limitez le risque de perte en capital et réduisez sensiblement votre risque.

Diversification par zone géographique

Très sous cotée, la diversification géographique d'un portefeuille est une dimension importante à considérer

Pour une raison toute simple : plus vous détenez d’entreprises d’un même pays ou d’une même région, plus votre portefeuille sera sensible à la situation économique ou géopolitique de ces zones.

Une catastrophe naturelle, un conflit armée ou quelconque problème relatif à une unique nation peut rendre votre portefeuille extrêmement fragile et exposé au risque.

L'idéal est de détenir des actifs exposés à des sous-jacents qui sont répartis à travers le globe.

La répartition d'épargne idéale selon votre profil

En investissement on parle toujours de profil type, simplement pour mettre en avant le fait qu'il n'existe pas de portefeuille idéal pour la totalité de la population : votre situation personnelle et professionnelle, votre âge, votre objectif, votre capital, votre tolérance au risque... Tous ces paramètres vont influencer la composition de votre portefeuille.

Toutefois, nous vous proposons 2 portefeuilles :

- Le premier avec une allocation du capital dites "raisonnable" et conventionnelle pour l'investisseur débutant ne voulant pas prendre spécialement de risques

- Le deuxième avec une allocation du capital beaucoup dynamique voir agressive (pour un CGP) mais qui correspond, selon nous, à une allocation bien plus intelligente de ses ressources.

Répartition idéale du patrimoine pour un profil classique

La répartition d'épargne classique dans un portefeuille ressemblerait à ceci :

- 50% en obligations

- 30% en immobilier

- 20% en actions

Les obligations sous forme de fonds euros dans des assurances vies pour optimiser votre fiscalité de particulier.

L'immobilier sous forme de SCPI ou sous forme d'immobilier locatif (vous louez votre bien à un locataire).

Les actions directement via un PEA (une fois de plus pour une question de fiscalité) sous forme de trackers/ETF pour ne pas avoir à faire de stock picking et réduire le risque.

Répartition idéale du patrimoine pour un profil dynamique

La répartition d'épargne pour un profil plus dynamique ressemblerait à ceci :

- 5% en obligations

- 25% en immobilier

- 30% en actions

- 20% en or

- 15% en Bitcoin

- 5% en actifs exotiques

Pour les obligations, l'immobilier et les actions, rien ne change.

Pour l'or, sous forme d'un stockage physique, dans un coffre ou vous seul avez l'accès. Ne stockez pas l'or chez vous mais chez un professionnel comme Au Coffre qui pourra vous garantir une bonne sécurité.

Pour vos bitcoins, ne conservez pas vos avoirs sur une plateforme d'échange type Binance ou Coinbase, vous devez posséder et détenir vous-même vos bitcoins via un hardware wallet de type Ledger.

Enfin pour les actifs exotiques, libre à vous de sélectionner en fonction de vos connaissances et de vos passions ! Investir dans une montre suisse de type Rolex ou faire l'acquisition d'un grand cru classé du bordelais vous permettra sans doute un bon retour sur investissement avec un horizon de placement de long terme.

Il n'est pas facile de naviguer sereinement dans l'univers de l'investissement pour équilibrer son allocation patrimoniale. Rassurez-vous, à force d'années et d'intérêt, vous serez en mesure de construire, en fonction de votre profil d'investisseur et de vos objectifs, la meilleure pyramide de placements pour vous.

Découvrez nos autres articles sur l'investissement :

- Quel est le meilleur placement pour un senior ?

- Comment placer de l'argent qui rapporte mensuellement ?

- Comment acheter des actifs ?

- Comment devenir rentier ?